Голубой поток – Структурированное финансирование (2000)

Проект «Голубой Поток» («Проект») является уникальным по своей сложности и набору инновационных финансовых решений, реализованных в сложной рыночной ситуации. Проект был разработан вскоре после российского финансового кризиса 1998 года в условиях, когда международные финансовые рынки были практически закрыты для российских заёмщиков. Тем не менее, для реализации Проекта было привлечено около 3 млрд долларов США долгового и акционерного финансирования. Финансовая структура Проекта содержит все классические элементы технологии «проектного финансирования», творчески переработанные и адаптированные с учётом специфики экономической ситуации в России. Мы уверены, что опыт, приобретённый в ходе этой сделки, поможет в организации финансирования и других крупномасштабных проектов на российском рынке.

Ниже приведены основные параметры Проекта, а также описание финансовой структуры и основных проблем, решённых в ходе организации финансирования.

Морская часть проекта «Голубой Поток»

Проект предполагает сооружение газопровода с территории Российской Федерации в Турцию по дну Чёрного моря. Максимальная глубина прокладки трубы – 2 150 м. Полная длина газопровода – 760 км. Этот маршрут на 980 км короче альтернативного сухопутного варианта и позволяет решить вопросы платы за транзит и несанкционированного отбора газа.

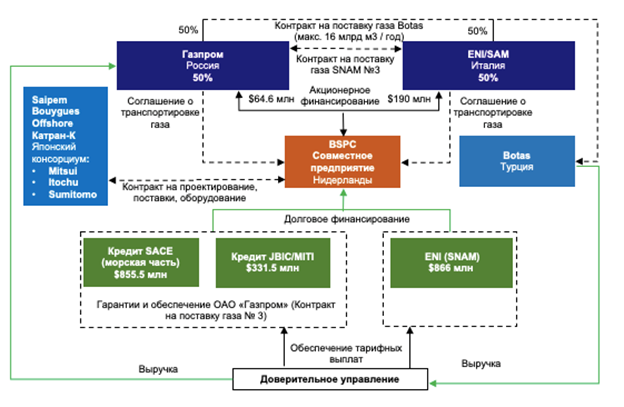

Голубой поток – структура финансирования

СТГ – соглашение о транспортировке газа

КПГ – контракт на поставку газа

ППС – проектирование, поставки, строительство

Сооружение подводной части газопровода реализовано в рамках совместного проекта ОАО «Газпром» и итальянского газового концерна ЭНИ/СНАМ. Участие зарубежного инвестора с высоким кредитным рейтингом послужило основой структуры проектного финансирования Проекта и позволило предоставить дополнительный комфорт кредиторам.

Мы хотели бы отметить следующие ключевые и инновационные элементы финансовой структуры:

- 100 % покрытия затрат путём привлечения долгового и акционерного финансирования из разных источников

- Применение специального транспортного тарифа, покрывающего потребности Проекта в денежных средствах; устранение рыночного риска; возврат на инвестиции на заранее согласованном уровне; экономические показатели инвесторов регулируются ценой газа на входе в газопровод, определяемой как цена по контракту с покупателем минус транспортный тариф

- Применение финансового свопа: использование несвязанных средств СНАМ для покрытия части затрат «Газпрома» на обслуживание долгового финансирования в обмен на увеличение доли связанных кредитов АЭК под гарантии Газпрома

- Увеличение кредитоёмкости обеспечения достигнуто путём использования специального профиля погашения кредитов с «утяжелённым хвостом»

- Использование общего обеспечения для различных групп кредиторов –разрешение потенциальных противоречий между ними

- Стабильный преференциальный налогово-правовой режим Проекта через поддержку на государственном уровне, включая Российско-турецкое межправительственное соглашение и Налоговый протокол, Налоговое освобождение в Нидерландах, Комфортное письмо Правительства РФ, лицензия ЦБ РФ и др.

- Минимизация рисков конвертации / обязательной продажи российского рубля с помощью использования структуры эскроу-счетов; получение разъяснения Правового департамента Администрации Президента РФ по вопросу конвертации